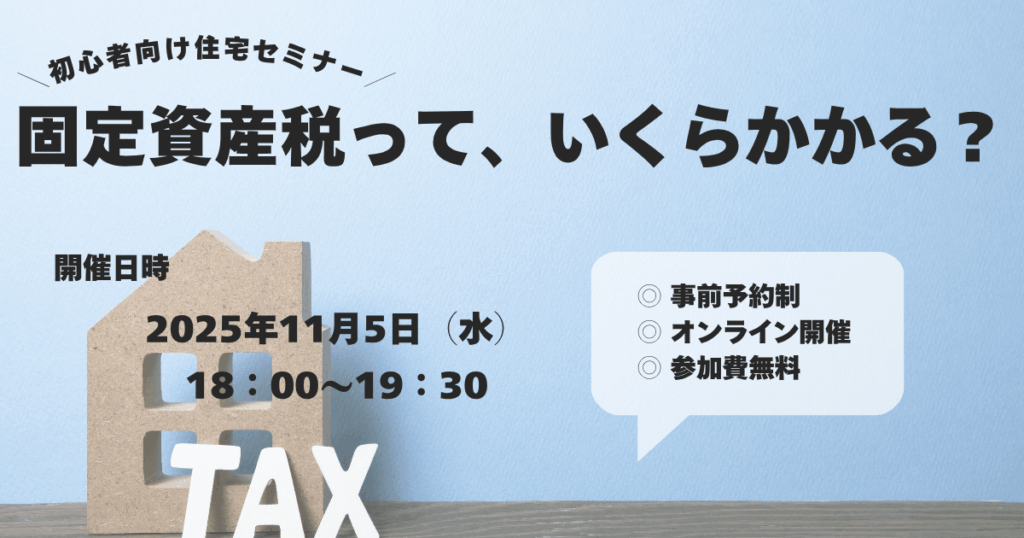

【11月5日開催】固定資産税って、いくらかかるの?

「家を買ったら、毎年税金がかかるって本当?」

「いくらぐらい?ずっと同じ?軽減されるって聞いたけど…」

住まいを持つと、毎年かかるのが“固定資産税”。

でも、仕組みや金額の見通しがわかりづらくて、不安に感じる方も多いはず。

このセミナーでは、固定資産税の基本から軽減措置、将来の負担感まで、初心者にもわかりやすく解説します。

固定資産税は「持ち家の維持費」のひとつ

家を買ったあとにかかる費用の中でも、見落とされがちなのが「固定資産税」。

これは、土地や建物などの不動産を所有している人に対して、毎年課される税金です。

「買ったら終わり」ではなく、「持ち続けるためのコスト」として、長期的な資金計画に組み込むことが大切です。

このセミナーでは、固定資産税の仕組みや計算方法、軽減措置、将来の負担感まで、初心者にもわかりやすく整理していきます。

固定資産税の基本的な仕組み

固定資産税は、毎年1月1日時点で不動産を所有している人に課されます。

税額は、以下のような計算式で決まります:

税額 = 固定資産税評価額 × 1.4%(標準税率)

評価額は、購入価格とは異なり、自治体が定める「評価基準」によって算出されます。

建物は築年数によって評価額が下がるため、中古物件は新築よりも税額が低くなる傾向があります。

セミナーでは、評価額の見方や、実際の税額の目安を事例で紹介します。

軽減措置で税額が下がるケースも

購入後すぐの数年間は、一定の条件を満たすことで固定資産税が軽減される制度があります。

たとえば:

- 新築住宅:建物部分の税額が3年間(マンションは5年間)半額に

- 耐震・バリアフリー・省エネ改修をした場合の減税措置

- リノベーションによる性能向上での軽減対象

中古物件でも、リノベーションによって条件を満たせば、減税の対象になる可能性があります。

セミナーでは、軽減措置の具体的な条件や申請方法をわかりやすく解説します。

将来の負担感を見通す

固定資産税は、毎年かかる費用。

だからこそ、「今いくらかかるか」だけでなく、「将来どう変わるか」も見通しておくことが大切です。

- 建物の評価額は年々下がるが、土地の評価額は変動する可能性あり

- 再開発や地価上昇で、税額が増えるケースも

- 相続後に複数の不動産を持つと、負担が増えることも

セミナーでは、長期的な視点で固定資産税をどう捉えるかを、初心者にもわかりやすく整理します。

購入前に知っておけば安心できる

「買ったあとに、こんな税金がかかるなんて知らなかった…」

そんな後悔を防ぐためにも、固定資産税の基本を知っておくことはとても重要です。

このセミナーでは、「いくらかかる?どう減らせる?将来どうなる?」という疑問に答えながら、安心して住まいを持つための知識をお届けします。